Брокерский счет необходим для операций на фондовом и валютном рынках. Физическое лицо не может заниматься торговлей на бирже напрямую, ему нужен помощник. Таким звеном между инвестором и сделкой является брокер: он торгует финансовыми активами от имени клиента.

Зачем нужен брокер?

При открытии брокерского счета в банке пользователь получает доступ к валютно-обменным операциям. Владельцем может стать любой гражданин РФ старше 18 лет, для чего требуется минимальный пакет документов.

Открытие такого счета доступно иностранцам и несовершеннолетним (14-17 лет). В первом случае требуется более широкий пакет документов. Во втором – открывается брокерский счет с целью наследования активов. Но операции могут осуществляться только с разрешения законных представителей.

При выборе брокера следует обратить внимание на:

- брокер имеет действующую лицензию;

- позиции на фондовом рынке;

- репутация компании;

- условия сделки.

Преимущества брокерского счета в Альфа-Инвестиции

Выбор брокера – важный шаг.

Условия Альфа-Банка:

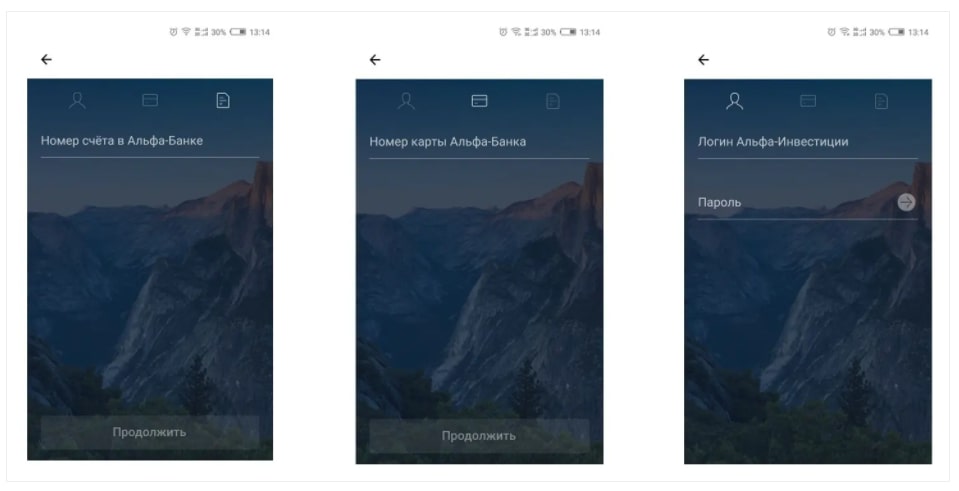

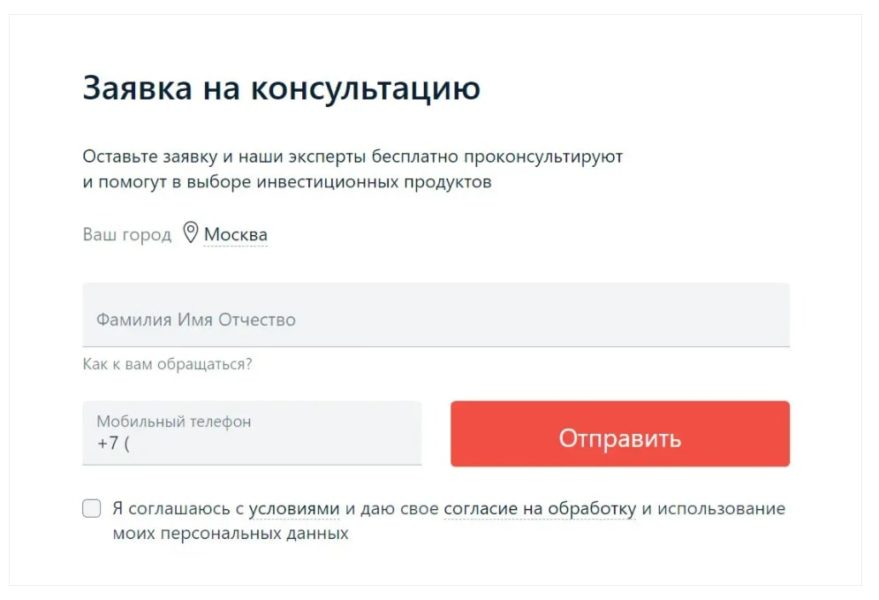

- Быстрый старт. Для открытия вам не нужно посещать отделение банка. Необходимо только подать заявку на сайте – на это уйдет не более 3 минут. Существующие клиенты имеют возможность открыть счет через приложение.

- Пополнение без комиссии. Пополнение осуществляется без комиссии с карт любого банка.

- Бесплатное обслуживание. Финансовые вложения требуются только при покупке инвестиций.

- Выгодный курс обмена. На сайте есть информация о том, что они предлагают покупку иностранной валюты по лучшему курсу обмена.

Но и на этом преимущества не заканчиваются. На выбор инвестора доступно более 3000 ценных бумаг.

Поэтому каждый человек сможет выбрать оптимальный вид инвестиций:

- Акции. Когда вы покупаете акцию, вы получаете долю в компании. Чем успешнее будет развиваться бизнес, тем выше будет ваш доход. Однако, если компания работает в убыток или на мировом рынке кризис, ваши доходы от акций значительно уменьшаются.

- Облигация — это своего рода кредит государству или компании, выпустившей ценную бумагу. Бонусы приносят стабильный доход, который может незначительно варьироваться.

- ETF — это специальные фонды, которые инвестируют в определенный тип активов. В этом случае инвестиция в ETF представляет собой полный пакет акций и облигаций. Фонды могут приносить высокую прибыль своим покупателям (например, доходность FXCN по китайским акциям составила +48% в 2020 году).

Отличие брокерского счета от депозита и ИИС

Обычный депозит или банковский счет предназначен для хранения денег. При этом остаток денежных средств в размере до 1,4 млн рублей надежно защищен по гарантированию вкладов. В свою очередь, брокерский счет предназначен не для хранения, а для операций с деньгами.

Средства на счету брокера не застрахованы, а брокерские операции в целом связаны с рисками. Взамен доходность от них в будущем выше, чем от депозита.

Индивидуальный инвестиционный счет (ИИС) — это не отдельный продукт, а разновидность брокерского счета. Актуально для тех, кто официально работает в России и платит налоги с доходов физических лиц. ИИС первого типа позволяет получить возврат НДФЛ в размере до 400 тысяч рублей в год, внесенных на счет (главное, чтобы деньги оставались там не менее 3 лет). А ИИС второго типа просто освобождает инвестора от уплаты НДФЛ с дохода.

Тарифы

Тариф «Инвестор» подойдет тем, кто только начинает свой инвестиционный путь. Он рассчитан на тех, кто вкладывает менее 82 000 рублей в месяц. Комиссия одинакова вне зависимости от количества транзакций. Подходит для тех, кто хочет проявить себя как инвестор, но не знает с чего начать.

Комиссия «Трейдер» необходима для тех, кто активно торгует на бирже. Чем больше транзакций в день, тем ниже комиссия. Кроме того, комиссия также снижается, если ежедневный оборот средств клиента превышает 100 000 рублей.

Тариф «Советник» подразумевает возможность консультации с профессионалом. Стоимость консультационных услуг зависит от двух факторов: степени риска и желаемой годовой доходности. Эта плата необходима для тех, кто хочет работать с большим инвестиционным портфелем.

Тариф «Персональный брокер» — услуга для тех, кто хочет грамотно управлять крупными капиталами. Торговля осуществляется при поддержке профессионального брокера.