Ещё около 5 лет назад банки оформляли ипотеку в среднем по ставке выше 10%, сегодня можно найти предложения в диапазоне 6–8%. Поскольку ипотечный кредит – долгосрочный, рассчитанный в среднем на 15 лет, переплата получается внушительной. Уменьшить ее можно перекредитованием. Эксперты портала Выберу.ру составили краткий гайд по рефинансированию ипотеки.

Суть рефинансирования ипотеки

Рефинансирование – оформление нового кредита в другом (реже – в своем) банке на более выгодных для заёмщика условиях. Новый кредитор выдаёт деньги, клиент гасит задолженность в прежнем банке, а все следующие платежи делает по новому договору. Не только клиент, но и залог (квартира, дом) переходит новому банку.

Обратиться в свой же банк для перекредитования можно, но для кредитора это невыгодно – он теряет деньги из-за снижения ставки. Поэтому обычно клиенты идут в другие банки.

Реструктуризация – по сути, оформление новой ипотеки с тем же пакетом документов, заключением договора, получением графика платежей. Финансовая нагрузка на заемщика снижается, ведь уменьшается сумма ежемесячного платежа.

Есть ли выгода от рефинансирования ипотеки

Ипотеку выгодно рефинансировать в таких случаях:

- Погашено менее половины долга. Если клиент уже заплатил более 50% ипотеки при аннуитетной схеме платежей, то во второй половине срока погашает в основном тело кредита (проценты включаются в первые платежи). Брать новый кредит и снова платить проценты в этом случае не выгодно.

- Ставка по вашему кредиту выше на 2% и более, чем действующие предложения банков. Затраты времени, сил и денег на перекредитование не окупят разницу в 1–1,5%.

- Заёмщик испытывает финансовые трудности, банк отказывает в реструктуризации задолженности или ипотека оформлена под высокую ставку. Во всех этих случаях можно рассмотреть действующие предложения банков и выбрать выгодный вариант рефинансирования.

Пример экономии. Существующий кредит получен заёмщиком под 11%. Выплачивать ещё 2 млн руб. в течение 7 лет. Ежемесячный платёж – около 34000 руб. Если перекредитоваться по ставке 9%, размер платежа уменьшится на 2000 руб. За 7 лет заёмщик сможет сэкономить 168000 руб.

Как рефинансировать ипотечный кредит

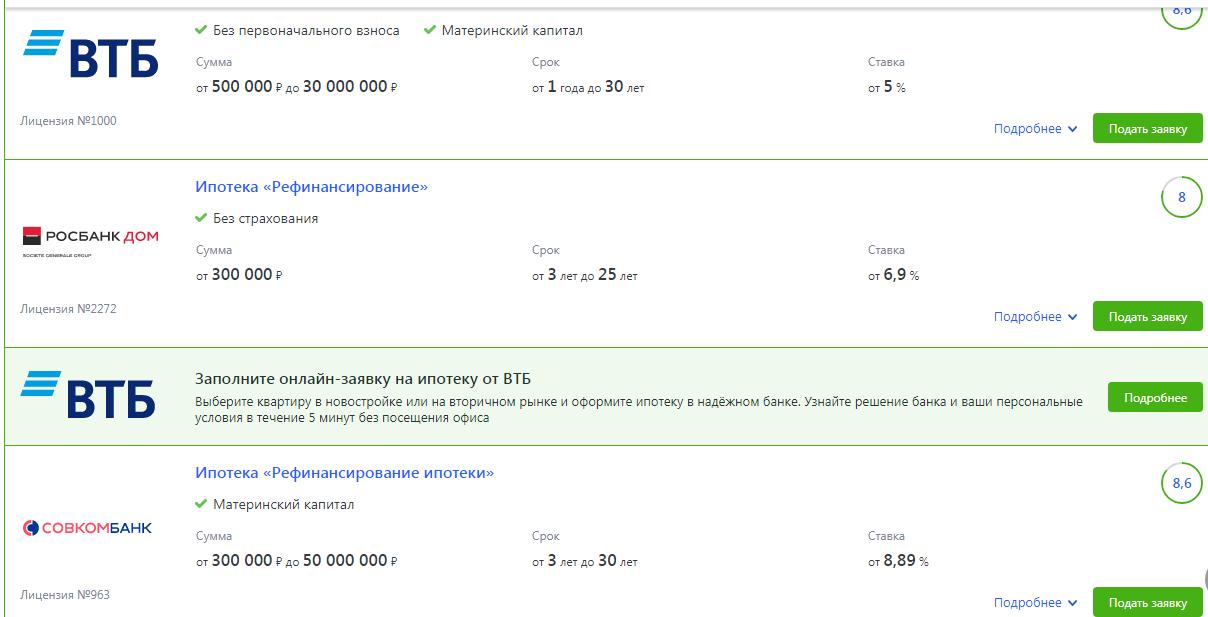

Начинать рефинансирование ипотеки нужно с подбора выгодного предложения банка. Самые низкие ставки сегодня предлагают ВТБ, «Росбанк Дом», Примсоцбанк,«ДОМ.РФ», Россельхозбанк.

Понадобятся документы:

- заявление в банк;

- паспорт РФ;

- справка 2-НДФЛ или другой документ для подтверждения дохода;

- трудовая книжка (договор);

- все документы на существующую ипотеку.

Дополнительно банк может потребовать военный билет у заёмщиков-мужчин, ИНН, СНИЛС и др.

Заявку в банк можно подать в офисе или онлайн. При одобрении:

- клиент обращается в банк, передает документы, где их проверяют;

- стороны подписывают два договора – на залог и на выдачу денег;

- когда деньги перечисляют, клиент досрочно гасит задолженность в прежнем банке и получает выписку о закрытии кредита;

- после нужно снять обременение с жилья – это может сделать банк, сам клиент, в том числе через МФЦ (зависит от того, есть ли закладная);

- затем жильё регистрируют в качестве залога в новом банке;

- клиент получает на руки договор и новый график платежей.

Количество перекредитований не ограничено законом. Рефинансировать можно не только обычную, но и льготные ипотеки, например, военную.

Плюсы и минусы

Основные преимущества рефинансирования:

- снижение размера ежемесячного платежа и, как следствие, кредитной нагрузки на заемщика;

- уменьшение общей переплаты;

- некоторые банки одобряют сумму чуть больше, чем нужно для погашения прежней ипотеки – часть свободных денег остаётся у заёмщика на руках, а потратить их можно на любые цели.

Но есть и минусы:

- некоторые банки штрафуют заемщиков за досрочное погашение ипотечного кредита;

- при перекредитовании придётся снова тратиться на переоценку, страхование и др.

Ещё одна особенность рефинансирования – возможность объединить несколько банковских продуктов, например, ипотеку и автокредит, оформив один общий заем с пониженной ставкой. Заявки на рефинансирование, хоть и отражаются в кредитной истории, но не портят её. Отказ чаще всего получают клиенты, которые оформили первую ипотеку менее полугода назад, имеют просрочки, задолженность или не соответствуют требованиям нового кредитора.